Beleggen in Chinese A-aandelen biedt beleggers aantrekkelijke alfa en goede spreidingsvoordelen

Beleggen in Chinese A-aandelen biedt beleggers aantrekkelijke alfa en goede spreidingsvoordelen, vinden specialisten van Schroders. Zij geven vier redenen waarom die categorie te midden van een wereldwijde Covid-epidemie nog steeds interessant is!

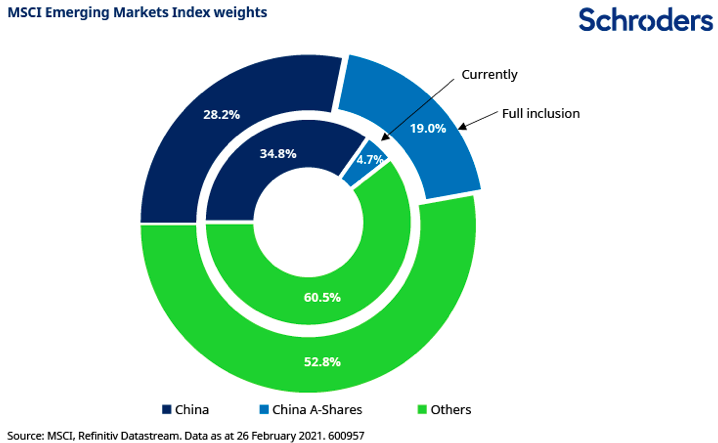

De Chinese aandelenmarkten waren een lichtpuntje in de donkere coronatijden. Het belang ervan voor mondiale beleggers neemt alleen maar toe. De weging van Chinese aandelen in de wereldwijde benchmarks is nog altijd laag vergeleken met de bijdrage van China aan het bbp van de wereldeconomie. Dat maakt voor Schroders de richting duidelijk: Chinese A-aandelen gaan een steeds belangrijker rol spelen. Het is verstandiger om daar nu al op in te spelen, dan te wachten op een zwaardere weging van Chinese aandelen in de indices.

De wereldwijde aandelenindices zijn aan verandering onderhevig. Woog Japan in 1988 voor 44% mee in de MSCI All Country World Index, nu is dat nog maar 6,5%. De VS heeft nu echter een weging van 58%, terwijl het slechts 25% van het wereldwijde BBP uitmaakt. China heeft een bescheiden weging van minder dan 5% in de index, maar de tweede economie ter wereld is goed voor 17% van het wereldwijde bbp. Het onderstreept het groeiende belang van de Chinese aandelenmarkten.

Indexbouwers ruimen voorzichtig meer plaats in voor Chinese aandelen. Maar tot nu toe telt slechts 20% van de Chinese A-aandelen mee in de MSCI Emerging Market Index. En de Star Board (de Chinese tegenhanger van Nasdaq) is nog volledig buitengesloten.

De belangrijkste kenmerken van Chinese A-aandelen:

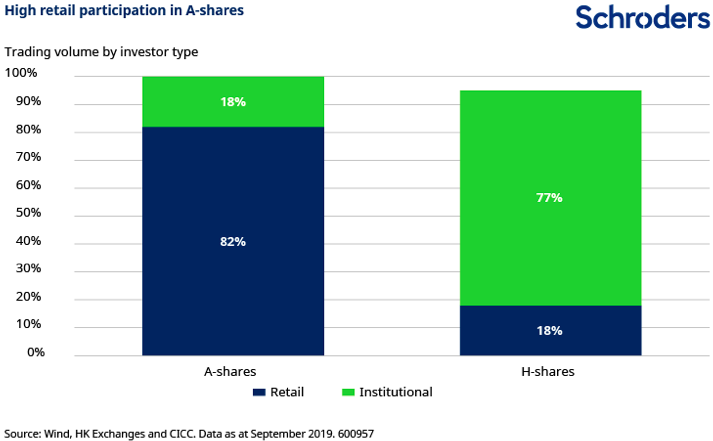

1. Hoge participatie van particuliere beleggers

Meer dan 80% van de daghandel in China wordt door particuliere beleggers verricht. Particuliere beleggers hebben een kortere beleggingshorizon en zijn gevoeliger voor de kortetermijnbewegingen. De kans is groot dat aandelen over- of juist ondergewaardeerd zijn.

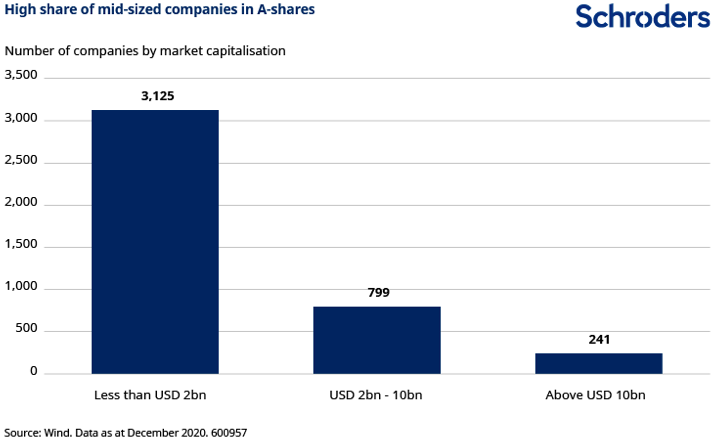

2. Brede selectie midcap-aandelen

De marktkapitalisatie van de A-aandelen is veel breder en evenwichtiger. Veel Chinese bedrijven zijn mogelijk minder bekend voor buitenlandse investeerders, maar dat betekent niet dat ze geen deel uitmaken van het grote groeiverhaal in China. Op de binnenlandse aandelenmarkten zijn bedrijven bereikbaar voor beleggers, die dat niet zijn via de buitenlandse routes. Minder liquiditeit kan verhinderen om deze kansen volledig te benutten. Maar op de binnenlandse markten is er 80% meer aanbod dan de 470 aandelen in de MSCI China index.

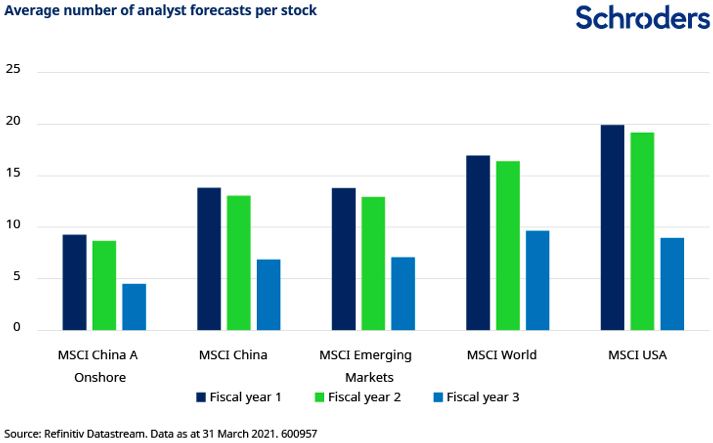

3. Beperkte research

Belangrijk punt is dat A-aandelen - en met name de kleinere – een beperkte dekking door analisten hebben. Met name aan de verkoopkant. De Amerikaanse markt staat bekend om de brede research. Deze informatie-inefficiëntie biedt kansen voor langetermijnbeleggers die hun huiswerk goed doen.

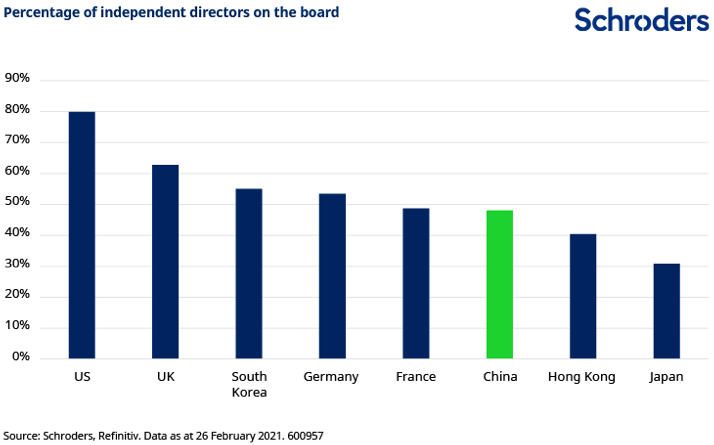

4. Besmet verleden met corporate governance

De corporate governance normen zijn bij Chinese A-aandelen relatief laag. Dat leidt tot volatiliteit en een hoger governance risico voor beleggers. De checks and balances zijn in China zwakker dan in andere landen. Maar het goede nieuws is dat er verbetering in zit, met name door de institutionalisering van de A-aandelenmarkt.

Vruchtbare grond voor alfa

Deze kenmerken maken dat de A-aandelen vruchtbare grond zijn voor stockpickers. Stemt dat overeen met de feiten? Hoe presteren fondsbeheerders in A-aandelen? In de vijf jaar tot maart 2021 heeft de gemiddelde fondsbeheerder in A-aandelen de benchmark met 10,4% op jaarbasis overtroffen. Dat is een ongekend potentieel aan alfa dat er op het Chinese vasteland te vinden is. Passieve strategieën in A-aandelen zijn juist achtergebleven bij de benchmarks.

Diversificatie

Naast de kansen op alfa voegen A-aandelen grote spreidingsvoordelen toe aan een portefeuille. De correlatie van de MSCI China A-index is half zo groot met wereldwijde aandelen als de MSCI China index. Dat betekent dat een hogere blootstelling aan A-aandelen het portefeuillerisico verlaagt. Die lagere correlatie komt door de diverse en meer binnenlands gerichte samenstelling van de A-aandelen.

De specialisten van Schroders pleiten voor een satelliet allocatie in A-aandelen, als aanvulling op blootstelling aan de mondiale opkomende markten. Een bredere benadering met binnenlandse Chinese aandelen is nodig om de kansen op alfa volledig te kunnen benutten. Een risico zit in de governance, daarom is onderzoek en kennis ter plekke noodzakelijk.

Lees ook

Chinese New Year’s Conference: Investing in China

Schroders recently held an online conference on the Chinese financial markets, with three experts giving their insights for the current year. After a strong outperformance in 2020, China should see its growth accelerate in 2021.Why Asia local currency bonds are appealing

As investors grapple with ultra-low global yields, Asian local currency bonds are offering attractive income opportunities with positive fundamentals.Investing in China: Exposure on the Chinese debt markets

Strong case to get exposure on the Chinese debt marketsInvesting in China: Chinese equities

Chinese equities set to benefit from the rise of the new growth model